文/安安

如何在稳健的基础上,进一步提升投资收益,是摆在众多普通投资者面前的一道难题。比较常见的解决方案之一是转而选择债券基金。

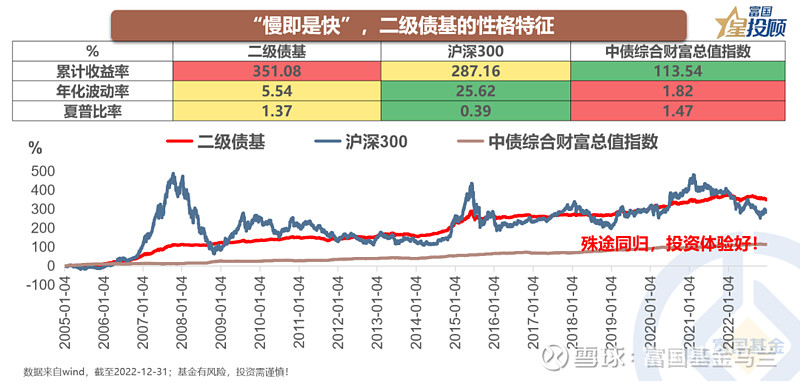

在所有的债券基金中,二级债基由于可投资权益市场,相较纯债基金弹性更大,受到不少投资者的偏爱。但同时,普通投资者对波动的敏感度又很高,如何找到波动和收益的再平衡,是投资者的进一步需求,也考验着基金公司打造产品的能力。

纵观全市场,能够在超过10年的时间中,实现低波稳健的产品并不多,中银稳健添利算是比较典型的代表之一。该基金自2014年以来,不仅年年正收益,且自2013年成立至2024年6月末累计收益率达95.31%,而同期业绩比较基准收益率仅有15.03%。(业绩来源:基金定期报告,截止日期:2024年6月30日)

定位低波稳健

成立于2013年2月的中银稳健添利,转眼已是一只运作超10年的老基金。

公开资料显示,该基金对债券等固定收益类品种的投资比例不低于基金资产的80%;还可投资于一级市场新股申购,持有可转债转股所得股票、存托凭证、二级市场股票等。

简而言之,这是一只比较典型的二级债基。比较不一样的是,该基金定位为较低波动策略。

从业绩来看,截至2024年6月30日,中银稳健添利A自2014年以来年年正收益,且自2013年2月成立以来累计收益率达 95.31% ,同期业绩比较基准收益率为15.03%。同时,根据银河证券数据,中银稳健添利A近一年业绩排名位于同类前10%(41/416)、近三年排名前15%(36/273),还获得海通证券3年、5年、10年五星评级。(数据来源:基金定期报告,截止日期:2024.6.30;排名来源:银河证券,同类指债券基金-普通债券型基金-普通债券型基金(二级)(A类),截止日期:2024.6.30;评级来源:海通证券,截止日期:2024.6.28)

尤其值得一提的是,在债市调整的2017年、股票调整的2018年,股债“双杀”的2016年,该基金均实现高于4%的历史年度收益。

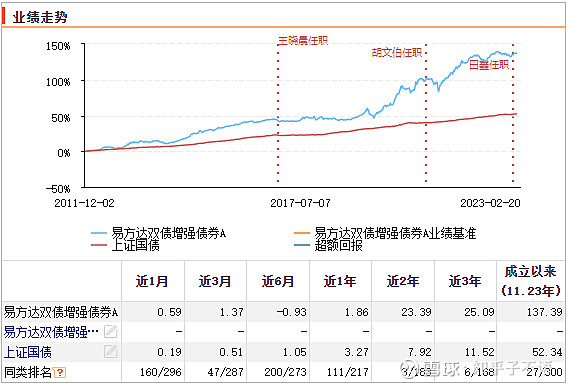

该基金另一优势在于基金经理的稳定。目前该基金的基金经理陈玮,自2014年末至今已管理该基金超过了9年。

履历显示,陈玮累计拥有16年证券从业经验,管理过纯债、二级债等基金,是资产管理的多面手。

敏锐、果敢,不浮躁不跟风

那么,定位为低波稳健的中银稳健添利,是如何在控制最大回撤的目标约束下,实现产品净值的稳健增长?

从过往各个季报可以看到,中银稳健添利投资的资产主要分为三类:纯债、转债和权益。

其中对于纯债资产的投资,基金经理在获取债券票息的基础上也非常重视各种交易策略,通过把握市场上的收益率曲线,包括不同品种债券的利差结构、信用债中不同行业和信用等级之间的利差结构、区间震荡的机会,不断进行资产轮动,力争抓住各种结构性机会来给组合提供收益。

而对于权益资产的投资,基金经理首先会根据不同类型的产品确定权益仓位中枢,然后在投资时会重视相对风险收益的比较分析,即主要的配置逻辑是基于相对价值比较来配置低估值的品种。

在业内人士看来,陈玮的能力可以总结为两方面,一是敏锐,行情把握能力优异,操作果敢,大类资产配置能力突出;二是稳健,不追逐短期风口和业绩排名,不浮躁不跟风。

举例来说,根据公开披露信息,比如在2015年,从当年的二季报可以看出,产品在2015年2季度末时,已大幅减少股票持仓。

还有在上证综指持续下跌的2018年。2017年年报显示,中银稳健添利在2017年末的股票持仓已经较2017年3季度末开始减少,到2018年3季度末才又开始增加。

专业团队、特色投研平台保驾护航

除了资深强将掌舵,一只经验丰富的专业投研团队也在为产品的运作保驾护航。

据悉,中银基金以研究为基础打造中心资源共享的投研平台,通过不断完善中心资源共享的投研平台,强化权益、固定收益、绝对收益和另类投资能力建设,其中着力提高大类资产配置和信用分析能力,形成强有力的核心竞争力。

尤其值得一提的是严谨完善的信评体系,通过该评级体系,团队不仅可以快速识别风险,还可以进行高频次的投后跟踪,提升投后跟踪能力。

总的来说,固定收益类投资是中银基金的传统强项。海通证券数据显示,截至2024年6月30日,中银基金固定收益类产品近1年超额收益在17家固收类大型基金公司中排名第3;近2年、3年超额收益在17家固收类大型基金公司中也均排名第3。(数据来源:海通证券《基金公司权益及固定收益类资产超额收益排行榜》,截至2024年6月28日)

业绩回顾:

中银稳健添利A于2013年2月4日成立,陈玮于2014年12月31日管理该基金。基金近五年回报/业绩基准回报分别为:2019年度7.59%/1.31%;2020年度4.36%/-0.06%;2021年度4.87%/2.10%;2022年度0.14%/0.51%;2023年度3.61%/2.06%;2024年上半年3.24%/2.42%。

中银稳健添利C于 2018 年4月12日成立,陈玮于2018年4月12日管理该基金,基金近五年回报/业绩基准回报分别为:2019年度7.23% /1.31%;2020年度4.02%/-0.06%; 2021年度4.62%/2.10%;2022年度-0.05%/0.51%;2023年度3.45%/2.06%;2024年上半年3.17%/ 2.42%。

中银稳健添利E于 2019年3月15日成立,陈玮于2019年3月15日管理该基金,基金近五年回报/业绩基准回报分别为:2019年度4.41%/0.94%; 2020年度3.92%/-0.06%;2021年度4.53%/2.10%;2022年度-0.08%/0.51%; 2023年度3.41%/2.06%; 2024年上半年3.13%/ 2.42%。

陈玮在管同类产品

陈玮在管同类产品

中银招利A于2019年9月27日成立,陈玮自基金成立以来管理该基金。基金近五年回报/业绩基准回报分别为:自基金成立至2019年底1.83%/1.22%,2020年度6.03%/2.62%;2021年度6.03%/1.50%; 2022年度-0.41%/-1.78%;2023年度2.24%/0.71%;2024年上半年2.80%/ 2.31%。

中银招利C于2019年9月27日成立,陈玮自基金成立以来管理该基金。基金近五年回报/业绩基准回报分别为:自基金成立至2019年底基金近五年回报/业绩基准回报分别为:自基金成立至2019年底1.73%/1.22%; 2020年度5.59%/2.62%;2021年度5.61%/1.50%; 2022年度-0.81%/-1.78%;2023年度1.83%/0.71%;2024年上半年2.60%/ 2.31%。

中银通利A于2021年6月24日成立,陈玮自基金成立以来管理该基金。基金回报/业绩基准回报分别为:自基金成立至2021年底2.74%/0.23%;2022年度-4.85%/-1.27%;2023年度0.97%/0.64%;2024年上半年3.17%/ 2.50%。

中银通利C于2021年6月24日成立,陈玮自基金成立以来管理该基金。基金回报/业绩基准回报分别为:基金成立至2021年底2.53%/0.23%;2022年度-5.23%/-1.27%;2023年度0.58%/0.64%;2024年上半年2.97%/ 2.50%。

中银恒悦180天持有A于2022年1月21日成立,基金经理陈玮和范锐自基金成立日起管理该基金,基金回报/业绩基准回报分别为:基金合同生效日至2022年底1.25%/2.07%;2023年度3.27%/3.19%;2024年上半年3.21%/ 1.97%。

中银恒悦180天持有C于2022年1月21日成立,基金经理陈玮和范锐自基金成立日起管理该基金,基金回报/业绩基准回报分别为:基金合同生效日至2022年底1.06%/2.07%;2023年度3.06%/3.19%;2024年上半年3.10%/ 1.97%。

中银民利A于2022年3月3日成立,陈玮于成立起开始管理该基金。基金回报/业绩基准回报分别为:成立日至2022年底-0.77%/-0.86%,2023年度2.11%/0.64%,2024年上半年3.22%/ 2.50%。

中银民利C于2022年3月3日成立,陈玮于成立起开始管理该基金。基金回报/业绩基准回报分别为:成立日至2022年底-1.10%/-0.86%,2023年度1.70%/0.64%; 2024年上半年3.00%/ 2.50%。

数据说明:

《海通证券:基金公司权益及固定收益类资产超额收益排行榜》,基金管理公司超额收益是指基金公司管理的主动型基金超额收益(基金净值增长率减去业绩比较标准后的收益)按照期间管理资产规模加权计算的平均超额收益。期间管理资产规模按照可获得的期间规模进行简单平均。

权益类基金包含主动型管理的基金,不含指数型、对冲策略混合型、生命周期混合型、偏债混合型基金、港股灵活策略混合型、港股偏股混合型、港股强股混合型和QDII基金,固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、短债基金、可转债基金和非摊余成本法的封闭债基,不包含货币基金、理财债基、摊余成本法封闭债基和指数债基。

大、中、小型公司的划分:按照海通证券规模排行榜近一年主动权益(主动固收)的平均规模进行划分,按照基金公司规模自大到小进行排序,其中累计平均主动权益(主动固收)规模占比达到全市场主动权益(主动固收)规模50%(取累计规模占比超过 50%的最小值作为划分线)的基金公司划分为大型公司,在50%-70%(取累计规模占比超过 70%的最小值作为划分线)之间的划分为中型公司,其余为小型公司,小型公司还包括旗下存续时间最长的产品成立不满1年的公司。

风险提示及投资者建议: 基金有风险,投资需谨慎。本文不构成投资建议,投资者需持续注意市场风险,根据自身配置偏好作出选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益,在少数极端市场情况下,基金投资存在损失全部本金的风险。 基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。历史情况不对未来构成任何保证,历史最大回撤不对管理人风险管理能力构成任何保证。 请投资者在进行投资决策前,仔细阅读基金合同,招募说明书、产品资料概要等文件,了解基金的具体情况,根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配,并按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。

一级债基和二级债基有什么区别?

随着国内金融市场的不断发展,基金产品的产品线也越来越完善。 目前,国内债券型基金,已经可以根据其投资范围的限定作进一步细分。 按照只投资债券、可以投资新股申购和可以投资二级市场股票,可将债券基金分为纯债基金、一级债基和二级债基,这些细分的债基,称作分级债基。 分级债基的特性一级分级债基 投资标的:除固定收益类金融工具以外,参与一级市场新股投资 资产配置:高收益债组合打新股 产品特点:纯债+新股 风险特征:中低风险 二级分级债基 投资标的:除固定收益类金融工具以外,适当参与二级市场股票买卖,也参与一级市场新股投资 资产配置:高收益债组合打新股精选添收益 产品特点:纯债+新股+精选个股 风险特征:中低风险 纯债基金 投资标的:不参与股票投资,只投资固定收益类金融工具 资产配置:高收益债组合 产品特点:纯债 分级债基的选择 若选择购买债券基金,如何在纯债基金、一级债基和二级债基之间作选择呢?让我们先来看一下不同债券基金之间的风险-收益区别。 风险特征:低风险 从上表中可以比较容易地看出,三种债券基金最大的不同在于投资范围的不同,纯债基金可投资的金融产品较受限制,只能投资固定收益类的金融产品,而一级债基可在此基础上参与一级市场新股投资,二级债基又在一级债基基础上扩大了投资范围,可以适当参与二级市场股票买卖。 三者中,二级债基的风险最高,但预期收益也最高;纯债基金收益较难有很大突破,但胜在收益稳定,风险较低。 了解了三种债券基金各自的特点,就不难发现,纯债基金和一级债基更适合追求稳定收益的保守型投资人,二级债基则为追求低风险的投资人提供了一个更为进取的选择。 由于其配置的特性,二级债基在震荡市场中能攻守兼备,在立足债市收益的基础上,抓住波段股市机遇获取超额收益的几率将有所提升。

为什么说光大保德信的光大安诚这只基金,是一只攻守兼备的二级债基?

该基金属于债券型基金,以不低于80%的仓位投资债券,奠定稳健基调,还可以利用不高于20%的仓位投资权益类资产,增厚收益。

一级债基和二级债基哪种风险小一些?

国内债券型基金,已经可以根据其投资范围的限定作进一步细分。 按照只投资债券、可以投资新股申购和可以投资二级市场股票,可将债券基金分为纯债基金、一级债基和二级债基。 不同债券基金之间的风险-收益区别。 二级债基投资标的:除固定收益类金融工具以外,适当参与二级市场股票买卖,也参与一级市场新股投资资产配置:高收益债组合打新股精选添收益产品特点:纯债+新股+精选个股风险特征:中低风险一级基金投资标的:除固定收益类金融工具以外,参与一级市场新股投资资产配置:高收益债组合打新股产品特点:纯债+新股风险特征:中低风险纯债基金投资标的:不参与股票投资,只投资固定收益类金融工具资产配置:高收益债组合产品特点:纯债风险特征:低风险三种债券基金最大的不同在于投资范围的不同,纯债基金可投资的金融产品较受限制,只能投资固定收益类的金融产品,而一级债基可在此基础上参与一级市场新股投资,二级债基又在一级债基基础上扩大了投资范围,可以适当参与二级市场股票买卖。 三者中,二级债基的风险最高,但预期收益也最高;纯债基金收益较难有很大突破,但胜在收益稳定,风险较低。 了解了三种债券基金各自的特点,就不难发现,纯债基金和一级债基更适合追求稳定收益的保守型投资人,二级债基则为追求低风险的投资人提供了一个更为进取的选择。 由于其配置的特性,二级债基在震荡市场中能攻守兼备,在立足债市收益的基础上,抓住波段股市机遇获取超额收益的几率将有所提升。